Введена ли новая форма для сдачи РСВ за 4 квартал 2022 года (за 2022 год)? Когда и что изменилось в ней в последний раз? С отчетности за какой период необходимо использовать новую форму расчета? Где можно скачать бесплатно форму РСВ в удобном для заполнения формате? Как заполнить РСВ за 4 квартал 2022 года: «новая» форма и образец заполнения ,в том числе и для пострадавших отраслей, а также ссылки для скачивания — в этом материале.

В конце января 2023 года необходимо представить в ИФНС «Расчет по страховым взносам» за 4 квартал 2022 года. Рассмотрим, как заполнить РСВ для субъектов МСП с учетом имеющихся требований к составлению этого документа.

РСВ за 4 квартал 2022: «новая» форма отчета

Правительство изменило действующий бланк РСВ в конце 2021 года. Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 06.10.2021 № ЕД-7-11/875@). Впервые новый бланк применялся при представления РСВ за отчетный период первый квартал 2022 года.

По прежнему индивидуальные предприниматели и компании с численностью более 10 человек предоставляют отчет в электронном виде. Остальные имеет право подать бумажный вариант Расчета страховых взносов за 2022 год. Бланк, актуальный для представления в ИФНС , можно скачать ниже.

Представить в налоговую инспекцию РСВ за Ⅳ квартал 2022 года необходимо не позже 25 января 2023 года .

Образец заполнения РСВ за 4 квартал 2022

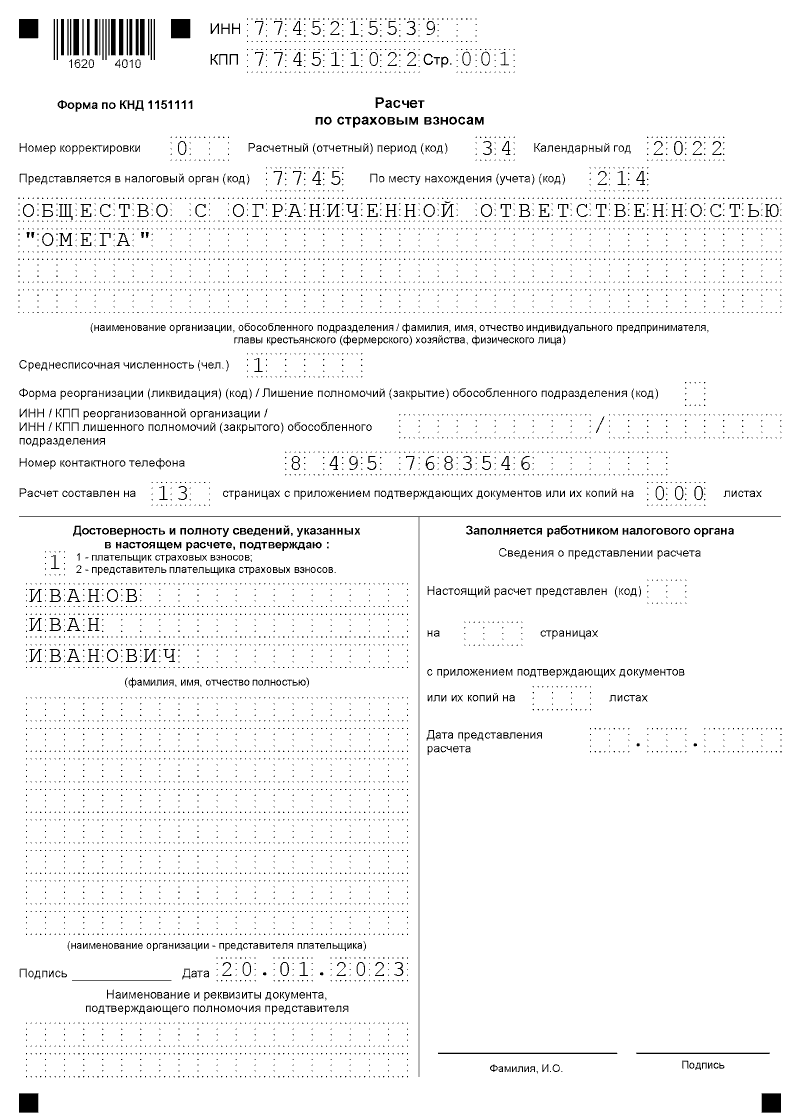

Рассмотрим образец заполнения РСВ за 4 квартал 2022 года . Титульный лист, который является обязательным для всех подающих расчет, содержит данные о наименовании организации ( или ИП), коде расчетного периода , коде налогового органа, куда предоставляется расчет. В отчетности за Ⅳ квартал в поле «код расчетного периода» указываем код «34» — это код отчетности за Ⅳ квартал. В поле «Среднесписочная численность (чел) » указываем среднесписочную численность. рассчитанную по правилам, утвержденным указаниями по заполнению формы № П-4, утвержденных приказом Росстата т 24.11.2021 года №832. В обязательном порядке все страхователи включают в расчет:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1;

- раздел 3.

Крестьянские фермерские хозяйства заполняют раздел 2 бланка. Остальные листы расчета заполняют страхователи, у которых есть соответствующие показатели.

Весь расчет производится в приложениях, а итоговые показатели заносятся в раздел 1.

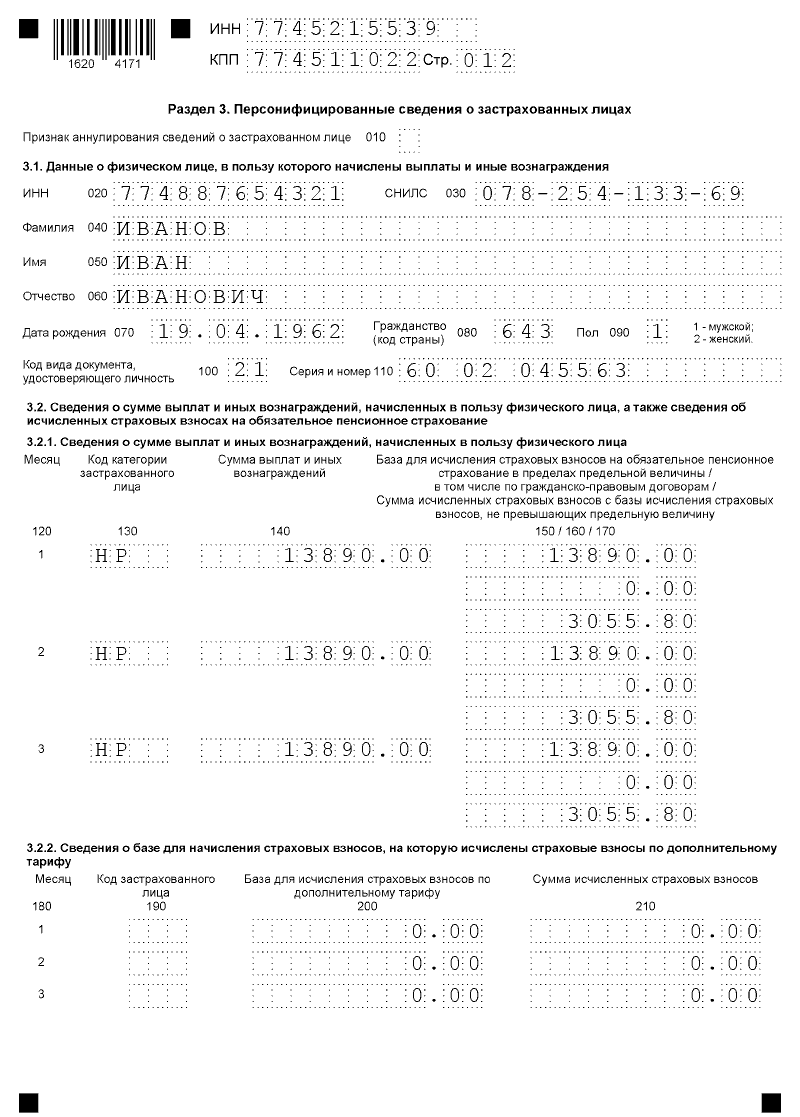

В разделе 3 приводятся персонифицированные сведения о сотрудниках, получивших доходы, которые облагаются страховыми взносами.

Приложение 3

Этот раздел в расчете по страховым взносам, предназначен для хозяйствующих субъектов, ведущих деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции. В нем показывают расчет права на применение специальных пониженных тарифов для этой отрасли.

Те, кто данные тарифы не применяет – приложение не заполняют.

С актуальными ставками на страховые взносы можно ознакомиться в статье « Страховые взносы в 2022 году — ставки (таблица) »

РСВ за 4 квартал 2022 для малого и среднего предпринимательства

В 2022 году субъекты МСП продолжали применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Это закреплено Федеральным законом от 01.04.2020 № 102-ФЗ и поправками в НК РФ.

Применение пониженных тарифов в связи с увеличением МРОТ с 01.06.2022

Несмотря на то, что с 01 июня 2022 года установлена новая величина МРОТ в размере 15 279 руб, в расчете в течении 2022 года должна использоваться величина МРОТ, установленная на начало расчетного периода, т.е. на начало года. С 1 января 2022 года размер МРОТ составлял 13 890 рублей.

Подробнее — в статье « Применение пониженных тарифов в связи с увеличением МРОТ с 01.06.2022г.»

Таким образом, для предприятий малого и среднего бизнеса, числящихся в Реестре МСП, при сдаче РСВ за 4 квартал 2022 года в расчете взносов одновременно применяются следующие тарифа:

- базовый — 30% (в том числе 22% ПФР, 5,1% ФФОМС и 2,9% ФСС) для сумм выплат застрахованным лицам в пределах величины МРОТ;

- пониженный — 15% (10% ПФР, 5% ФФОМС, 0% ФСС) для той части выплат, которые превышают размер МРОТ.

Расчет ведется по каждому застрахованному лицу. Доход сравнивается с МРОТ по итогам каждого календарного месяца.

При заполнении Расчета страхователям для базы и начислений сверх МРОТ нужно будет использовать новые коды. Обновленный классификатор кодов приведен в Приложении 7 к Порядку заполнения РСВ (утв. приказом ФНС от 15.10.2020 №ЕД-7-11/751@).

Базовый:

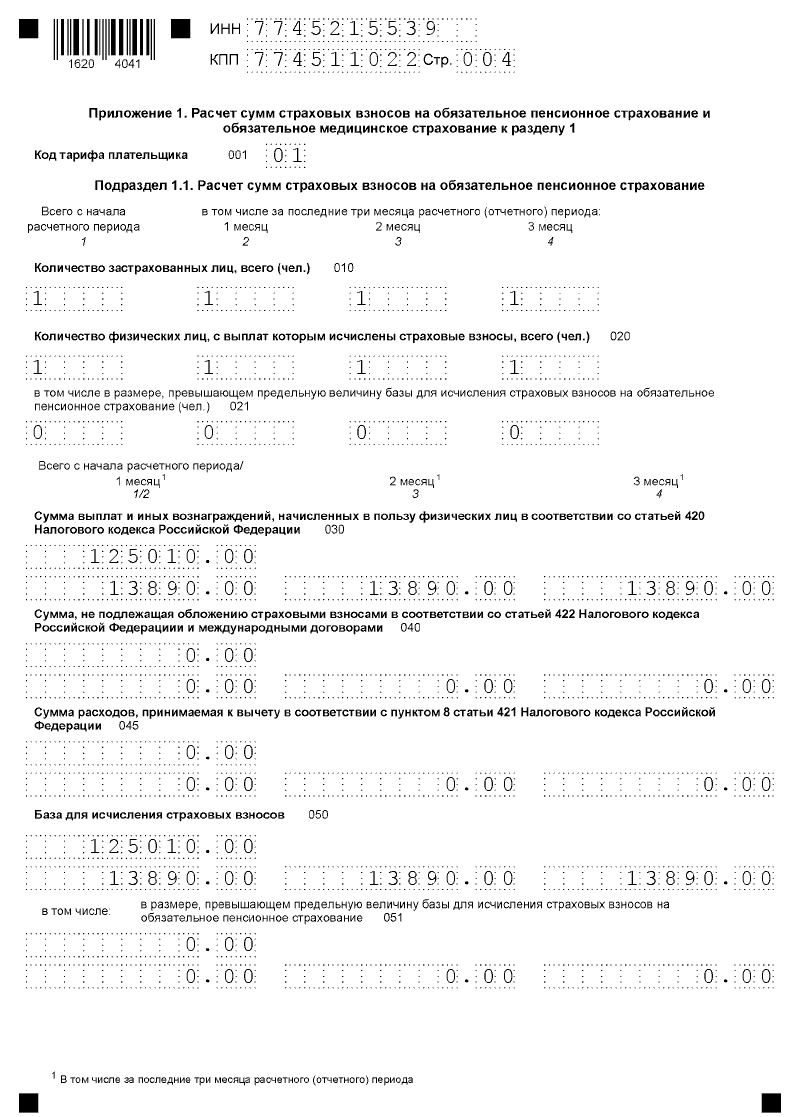

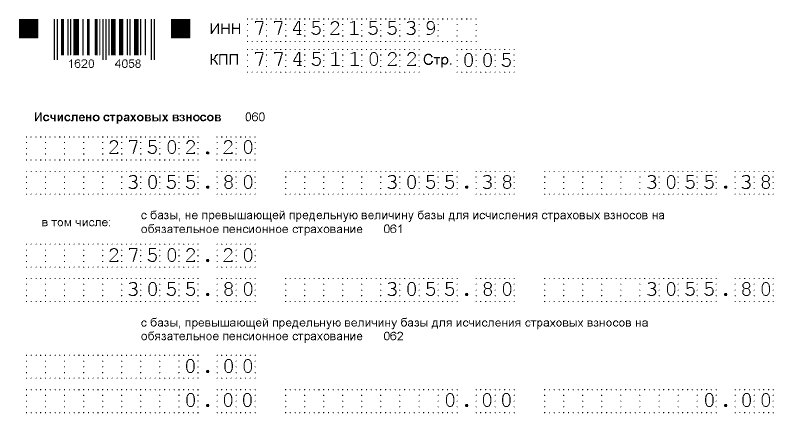

1) код тарифа плательщика «01» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица «НР»(при заполнении строки 130 Подраздела 3.2.1 Раздела 3) для физических лиц — граждан РФ:

Пониженный:

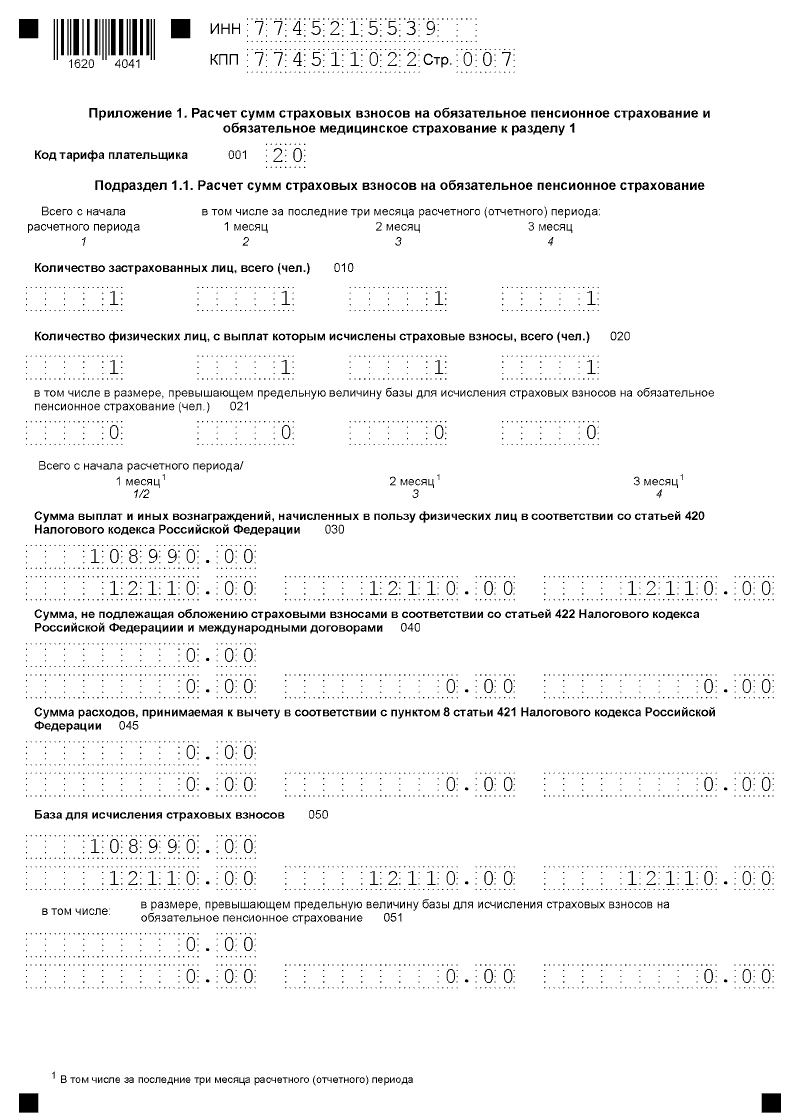

1) код тарифа плательщика «20» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (строка 130 Подраздел 3.2.1 Раздела 3):

- МС — для физлиц — российских граждан;

- ЭКБ — работники, с чьих выплат взносы считают организации, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции.

- ВЖМС – для временно проживающих на территории РФ или временно пребывающих с получением временного убежища иностранцев или лиц без гражданства;

- ВПМС – временно пребывающие иностранные граждане.

Сначала заполняется приложение с базовым тарифом, затем — с пониженным.

Рассмотрим образец заполнения расчета по страховым взносам за Ⅳ квартал для компании – субъекта МСП, применяющей пониженный тариф 15%.

Сколько приложений нужно включать в расчет?

При условии, если организация или ИП отвечает критериям использования пониженных ставок для МСП приложений будет два:

- С кодом тарифа 01 — в отношении взносов по общим тарифам. Это взносы с выплат в пределах МРОТ.

- С кодом 20 — в отношении взносов 15% сверх МРОТ.

Если организация или ИП не соответствует критериям применения пониженных ставок, то она заполняет по одному приложению с кодом тарифа плательщика «01».

Раздел 3 расчета по взносам

Раздел 3 заполняется по выплатам за последние три месяца расчетного периода.

Как уже было упомянуто выше, при применении тарифа 15% раздел 3 нужно заполнить на каждого работника — с разными кодами застрахованных лиц в подразделе 3.2.1:

- с кодом НР и суммой 13 890 руб. (это зарплата в пределах МРОТ, к которой применяются общие ставки);

- с кодом МС и зарплатой сверх МРОТ, облагаемой по ставке 15%.

Титульный лист и раздел 1 будут общие. В разделе 1 нужно просуммировать итоги по видам взносов по всем тарифам нарастающим итогом с начала года.

Пример:

«Омега» использует пониженные тарифы страховых взносов как субъект МСП, но не попадает под критерии применения нулевых тарифов..

| Период | Сотрудники | Тариф | Облагаемая база | Взносы ПФР | Взносы ФФОМС | Взносы ФСС |

| Начисления за октябрь | Иванов | базовый * | 13 890, 00 | 3 055, 80 | 708, 39 | 402, 81 |

| пониженный ** | 12 110, 00 | 1 211, 00 | 605, 50 | 0,00 | ||

| ВСЕГО | 26 000, 00 | 4 266, 80 |

1 313, 89 |

402, 81 |

||

| Начисления за ноябрь | Иванов | базовый * | 13 890, 00 | 3 055, 80 | 708, 39 | 402, 81 |

| пониженный ** | 12 110, 00 | 1 211, 00 | 605, 50 | 0,00 | ||

| ВСЕГО | 26 000, 00 | 4 266, 80 | 1 313, 89 | 402, 81 | ||

| Начисления за декабрь | Иванов | базовый * | 13 890, 00 | 3 055, 80 | 708, 39 | 402, 81 |

| пониженный ** | 12 110, 00 | 1 211, 00 | 605, 50 | 0,00 | ||

| ВСЕГО | 26 000, 00 | 4 266, 80 | 1 313, 89 | 402, 81 | ||

| За Ⅳ квартал всего | базовый * | 41 670, 00 | 9 167, 40 | 2 125, 17 | 1 208, 43 | |

| пониженный ** | 36 330, 00 | 3 633, 00 | 1 816, 50 | 0,00 | ||

| всего | 78 000, 00 | 12 800, 40 | 3 941, 67 |

1 208, 43 |

||

* — Для сумм в пределах МРОТ – базовый тариф 30%(в том числе 22% ПФР, 5,1% ФФОМС и 2,9% ФСС) ;

** — Для сумм свыше МРОТ – пониженный тариф 15% (в том числе 15% ПФР, 5% ФФОМС и 0% ФСС).

Разделы Расчета (Приложений 1 и 2 к Разделу 1) и персонифицированные сведения по сотрудникам (Подраздела 3.2.1 Раздела 3) заполняются раздельно для базы в пределах МРОТ (коды 01 и НР) и свыше МРОТ (коды 20 и МС).

При заполнении расчета в приведенном примере воспользуемся наиболее удобной последовательностью заполнения форм:

- В первую очередь надлежит заполнить сведения третьего раздела, который заполняется на всех застрахованных лиц и включает сведения за последние три месяца. Кроме того, в примере заполняются сведения только на одного работника, но если количество застрахованных лиц отличается от одного, то и количество листов, содержащих сведения в Расчете, должно соответствовать численности застрахованных работников.

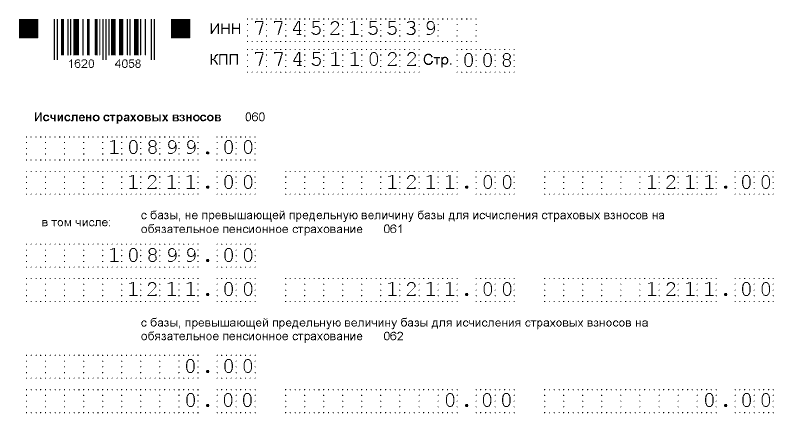

- Во вторую очередь заполним подраздел 1.1 приложения 1 раздела 1 по пенсионным взносам: рассчитаем и включим данные персонифицированного учета из раздела 3.

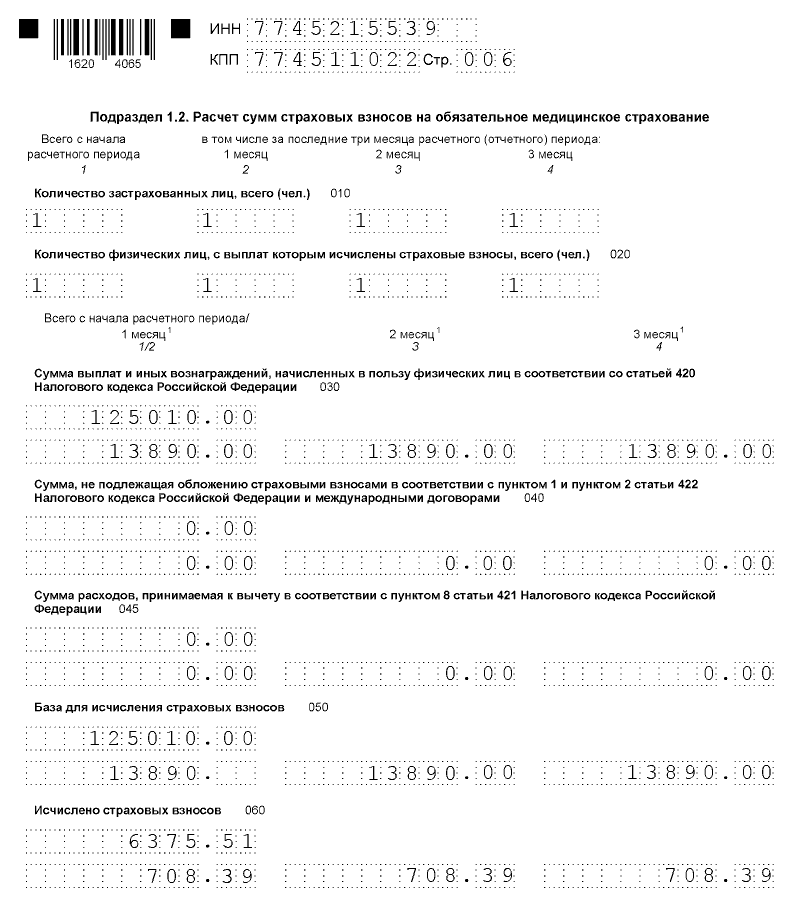

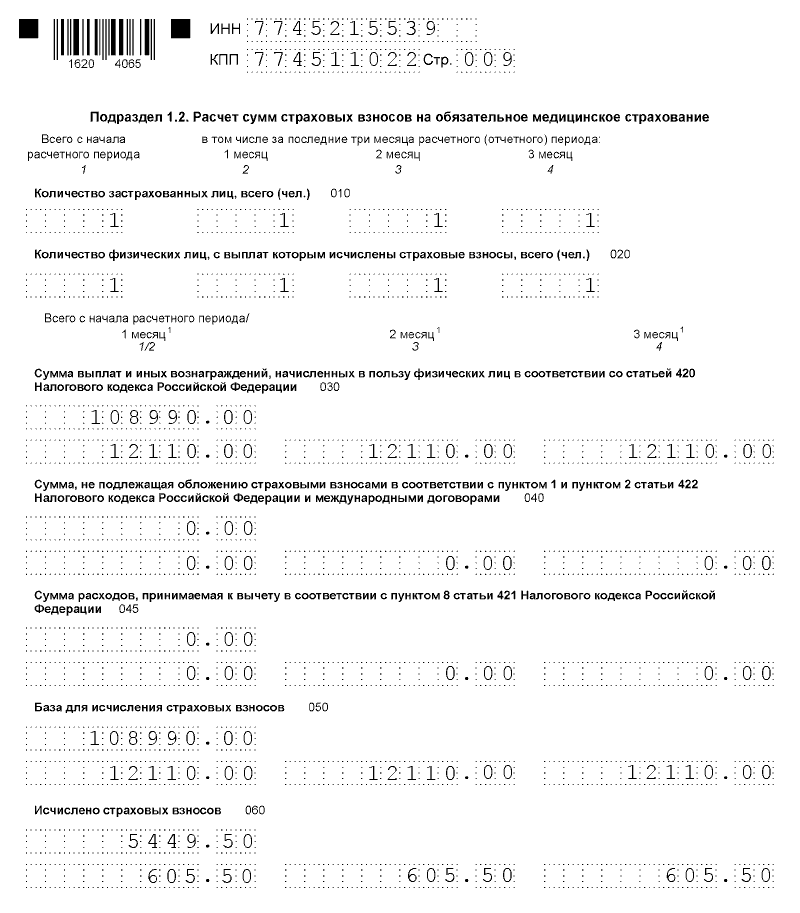

- В третью очередь подлежит заполнению подраздел 1.2 приложения 1 раздела 1 по взносам на Обязательное медицинское страхование.

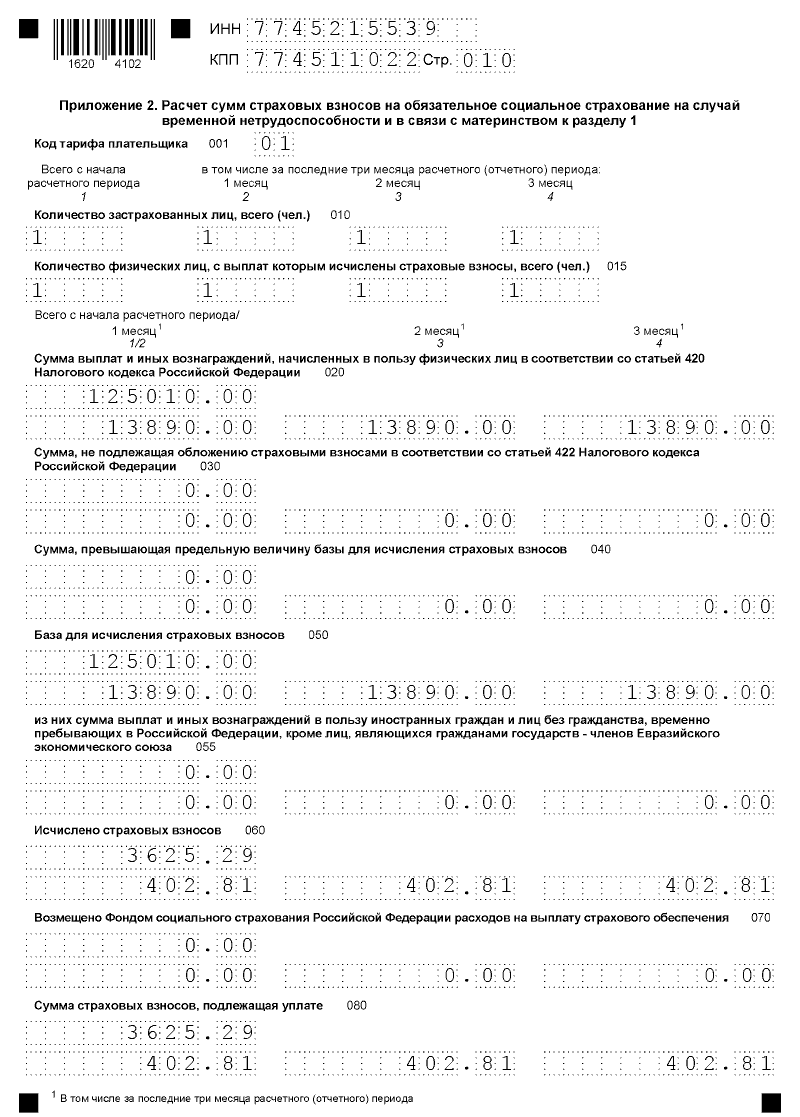

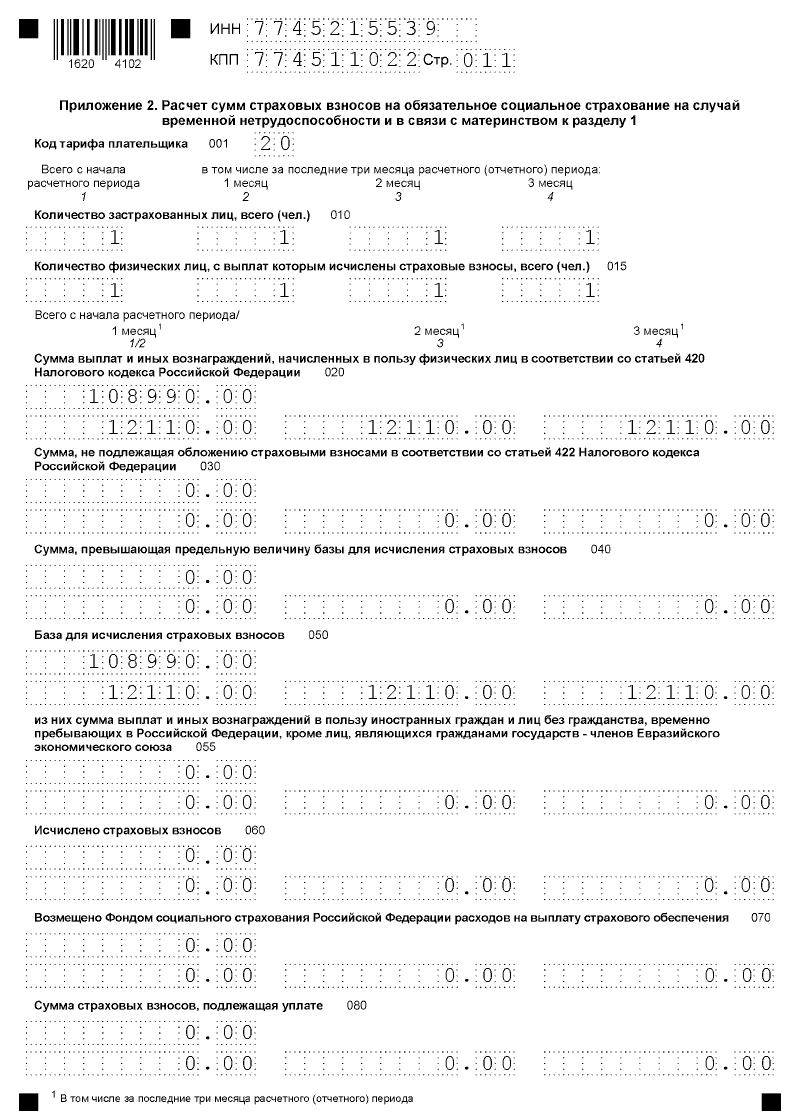

- В четвертую очередь заполняем соцстрах.

- В пятую очередь надлежит заполнить раздел 1. В нем указывается сумма страховых взносов, подлежащая уплате в бюджет.

По каждому виду страховых взносов в первом разделе расчета нужно указывать свои коды бюджетной классификации. Классификация КБК позволяет налоговикам правильно отразить финансовые поступления на лицевом счете компании или индивидуального предпринимателя. Уточнить новые кбк по страховым взносам на 2022 год можно здесь. - В самую последнюю очередь проведем нумерацию всех заполненных листов документа , укажем их число на титульном листе. После чего, подпишем каждый раздел у Иванова И.И. и поставим дату.

Если расчет заполняется на компьютере, то при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных (пустых) знакомест.

Код, указывающий за какой период представляется расчет по страховым взносам, отражается на титульном листе:

| Период | Код |

| I квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

| I квартал при реорганизации или ликвидации | 51 |

| Полугодие при реорганизации или ликвидации | 52 |

| 9 месяцев при реорганизации или ликвидации | 53 |

| Год при реорганизации или ликвидации | 90 |

При заполнении поля «Номер корректировки» в первичном расчете за расчетный (отчетный) период проставляется «0—«, в уточненном расчете за соответствующий расчетный (отчетный) период — указывается номер корректировки (например, «1—», «2—» и так далее).

Код плательщика взносов по месту нахождения приведен в таблице:

| Плательщик | Код |

| Организация | 214 |

| Индивидуальный предприниматель (по месту жительства) | 120 |

| Физическое лицо, не ИП (по месту жительства) | 112 |

| Фермеры | 124 |

| Обособленное подразделение | 222 |

| Обособленное подразделение иностранной фирмы | 335 |

| Адвокат | 121 |

| Нотариус | 122 |

Полный перечень кодов места представления в налоговый орган указан в Приложения № 4 к Порядку заполнения расчета.

В графе «Среднесписочная численность» в нашем случае указываем «1».

Образец РСВ за 4 квартал 2022 года, заполненный на основании приведенных данных , будет иметь следующий вид:

Титульный лист расчета по страховым взносам

При заполнении строки «Номер контактного телефона» между цифрой «8» и кодом города, а также между кодом города и номером телефона необходимо оставить пробелы.

При заполнении расчета вручную надо следовать указанию Инструкции по заполнению: «В случае отсутствия какого-либо показателя, количественные и суммовые показатели заполняются значением «0» («ноль»), в остальных случаях во всех знакоместах соответствующего поля проставляется прочерк.

Все страницы расчета нумеруются сквозным образом, начиная с титульного листа. В поле «Расчет составлен на ___ страницах» указывается общее количество страниц расчета. При заполнении поля «с приложением подтверждающих документов или их копий на ____ листах» отражается количество листов подтверждающих документов и (или) их копий, в том числе количество листов документа, подтверждающего полномочия представителя плательщика (в случае представления указанного расчета представителем плательщика).

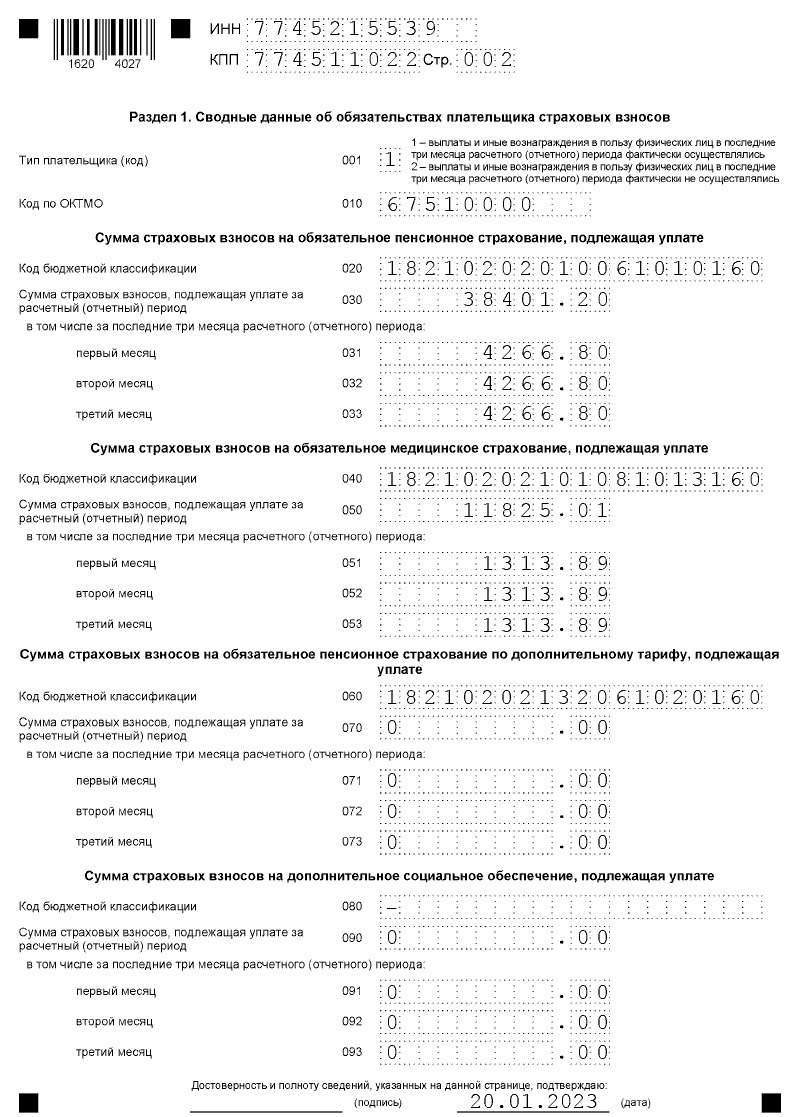

Раздел 1. Свободные данные об обязательствах плательщика страховых взносов.

В первом разделе отражаются итоговые данные о социальных взносах, которые необходимо уплатить за расчетный (отчетный) период. Для каждого вида взносов указывается следующая информация:

- КБК,

- сумма с начала года,

- Суммы за 1-й, 2-й и 3-й месяц расчетного (отчетного) периода.

В стоке 010 указывается код ОКТМО того муниципального образования, где уплачиваются страховые взносы.

В строке 030 отражается сумма взносов, подлежащих уплате за расчетный период. Она равна сумме строк 031, 032, 033 плюс сумме исчисленных взносов за предыдущий отчетный период.

В строке 050 отражается сумма исчисленных взносов за 3 месяца на обязательное медицинское страхование. Она равна сумме строк 051, 052, 053 плюс сумме исчисленных взносов за предыдущий отчетный период.

Поскольку пенсионные взносы по дополнительному тарифу и взносы на дополнительное социальное обеспечение в рассматриваемом примере не предусмотрены, соответствующие строки оставляем пустыми.

Подробная информация о взносах на пенсионное и медицинское страхование отражается в приложении 1.

При заполнении «Приложения 1. Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование к разделу 1» код тарифа плательщика берем из таблицы (Приложение N 5 к приказу ФНС России от 18.09.2019 ММВ-7-11/470@):

Код тарифа плательщика в РСВ

- 01 – для применяющих основной тариф;

- 06 – для компаний, работающих в сфере информационных технологий;

- 07 – по взносам экипажей судна, числящегося в международном реестре;

- 10 – НКО на УСН;

- 11 – благотворительные организации-«упрощенцы»;

- 13 – участники проекта «Сколково»;

- 14 – участники СЭЗ (свободной экономической зоны) Крыма и Севастополя;

- 15 – резиденты территорий опережающего соцэкономразвития;

- 16 – резиденты «свободного порта Владивосток»;

- 17 – резиденты ОЭЗ (особой экономической зоны) в Калининградской области;

- 18 – для компаний-производителей анимации;

- 19 – участники специального административного района в Калининградской области и Приморском крае, выплачивающие доходы экипажу судов, зарегистрированных в Российском открытом судовом реестре.

- 22 — страхователи, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции

В нашем примере предприятие использует общий режим:

| Наименование тарифа | Код тарифа плательщика |

| Общий режим | 01 |

Кроме того, предприятие относится к малым предприятиям (включено в соответствующий реестр МСП по состоянию на 01.03.2020г.), в связи с этим тарифов у нас будет два – основной (для доходов в пределах МРОТ) и льготный (для доходов свыше МРОТ). Поэтому заполняем два Приложения 1 к разделу 1:

- сначала один с кодом тарифа «01» (основной тариф),

- затем другой – с кодом «20» (пониженный тариф).

Теперь заполняем Приложение 1 с пониженными тарифами.

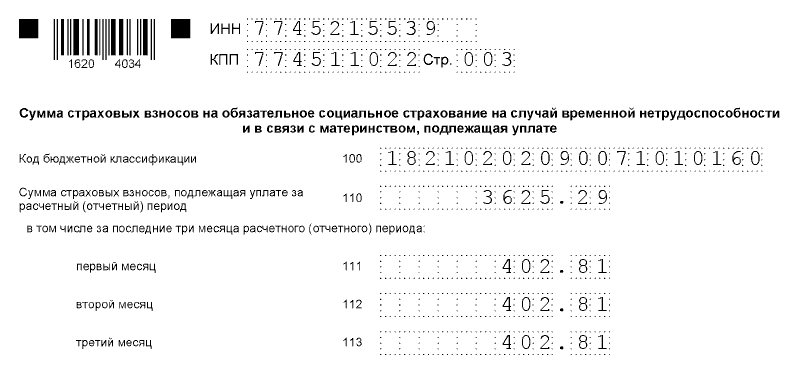

Приложение 2. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1 также заполняем в двух экземплярах с кодами тарифа плательщика «01» в пределах МРОТ и «20» — с сумм сверх МРОТ.

Заполняем приложение 2 с кодом тарифа плательщика «20» : это выплаты в пользу физлиц, превышающие величину МРОТ, а также база страховых взносов и страховые взносы с этих выплат. Поскольку с выплат сверх МРОТ взносы в ФСС на случай временной нетрудоспособности и в связи с материнством не исчисляются, поэтому в соответствующих графах указываем нули.

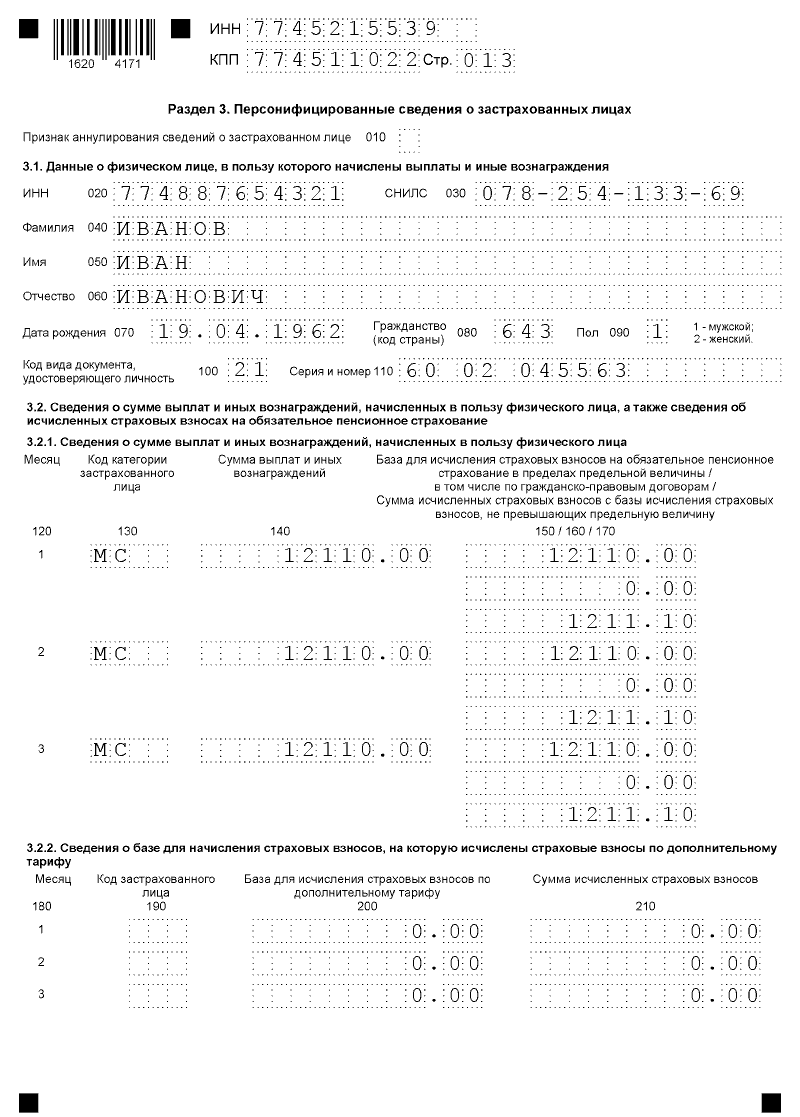

Раздел 3. Персонифицированные сведения о застрахованных лицах.

Третий раздел заполняется на каждого работника, который застрахован в системе обязательного пенсионного страхования. Количество разделов 3 должно быть равно числу сотрудников. При этом неважно, были ли в отчетном периоде начисления в отношении этого сотрудника.

При применении пониженных тарифов для МСП этот раздел также следует заполнять в двух экземплярах, применяя разные коды застрахованных лиц.

Строка 010 заполняется только при аннулировании ранее представленных сведений. В персонифицированных сведениях указываем данные и застрахованном лице: ИНН, СНИЛС, ФИО, дату рождения и т.д. В строке 110 указываются реквизиты документа, удостоверяющего личность физического лица (серия и номер документа). Знак «№» не проставляется, серия и номер документа отделяются знаком «пробел». В строке 130 указывается код категории застрахованного лица, в нашем случае это «НР» для сумм выплат в пределах МРОТ. Этот код устанавливается для лиц, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы согласно приложению 7. В графе 140 указываются сумму выплат за первый второй и третий месяцы отчетного периода. База для расчета пенсионных взносов в рамках предельной величины указывается в графе 150, в графе 160 — выплаты по договорам ГПХ, а в графе 170 — сумму страхвзносов.

В строке 130 указывается код категории застрахованного лица «МС» для выплат, превышающих МРОТ.